今年以来,权益市场的波动令很多小伙伴无所适从。一方面是市场的剧烈波动,板块和热点的轮动速度之快令人猝不及防;另一方面是磨底期的内心纠结,市场是否处于底部,此时布局是否正确呢?我们又该如何在波动的市场中力争稳健布局?今天,就让诺德基金小编来和大伙们好好聊一聊吧。

积极因素逐渐累积,敢于底部发声

风起于青萍之末,浪成于微澜之间。市场趋势的变化从来不是在一朝一夕间就能发生逆转的,往往都是在一些积极的因素逐渐积累后,继而形成的质变。

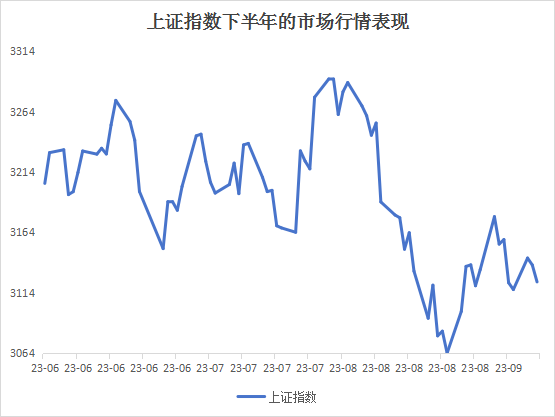

从今年行情走势上来看,市场自经历了7月底的短期上涨之后,8月以来出现了一定的调整。以上证综指为例,在历经8月25日的市场探底(盘中低点3053.04)后,一直在3100点附近区域徘徊。

数据来源:wind,统计区间2023/6/13- 2023/9/13。指数行情走势不预示其未来表现,也不代表具体基金产品表现,基金有风险,投资需谨慎。

虽然短期的市场表现可能不尽如人意,但伙伴们不能忽视的是市场的积极因素正在慢慢累积。近一个月以来,一系列“稳增长”的政策“组合拳”出台,并叠加近日发布的超预期的8月经济数据,其都在一定程度上表现出市场的情绪有望再度回暖。

那么,当下市场到底处于什么位置呢?回顾历史,诺德基金小编统计历次“市场阶段性底部”下万得全 A 指数的市盈率。根据Wind数据显示,截至2023年9月13日,万得全A市盈率为17.1(倍),相对靠近历次“市场阶段性底部”时的市盈率。这也说明了,当前市场可能已经进入“深水区”,此时布局权益市场,投资性价比有望凸显。

数据来源:wind,统计区间2005/6/6- 2023/9/13,指数的历史业绩不预示其未来表现,也不代表具体基金产品表现,基金有风险,投资需谨慎。

因此,随着积极因素的逐渐增加,我们更应该保持信心,具备好“稳坐钓鱼台“的良好心态。

震荡不止,如何追求稳健布局?

纵观A股历史,我们可以看到市场底部区域往往震荡不止。此时,不少小伙伴在面对账户的浮亏时,不免会陷入内心的焦虑之中。实际上,诺德基金小编认为在市场的“磨底”阶段,这些情绪其实都是人之常情。那么,伙伴们究竟该如何在震荡的底部区域以更舒适的姿势进行相对稳健的布局呢?

首先,诺德基金小编要来明确一点:即便身处底部区域,我们其实也很难精准捕捉到市场的最低点。因此,与其纠结“阶段性买卖点是否正确”从而导致错失底部良机,我们不如选择模糊的正确,“逆流勇上”!

此外,想要以相对舒适的姿势追求稳健布局,选择合适的产品也尤为重要。这类产品既要具备捕捉权益市场的机会,也要有一定抗波动的能力。所以,诺德基金小编希望伙伴们可以看看二级债基——自带“二八股债配比”资产配置策略的基金产品。

1)二级债基:低波抗震,穿越市场深水区

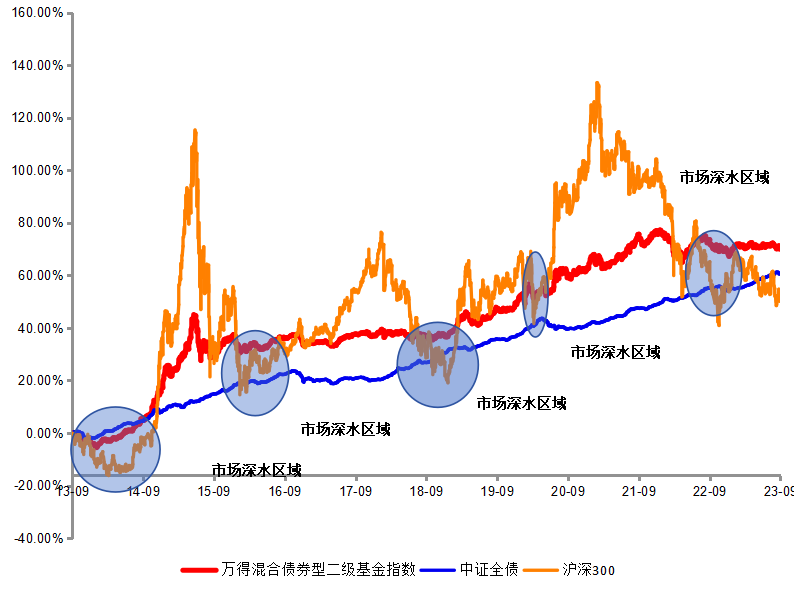

回顾过去10年,通过统计的二级债基、沪深300、中证全债的数据走势,我们可以较为清楚地看到,在市场深水区域时,二级债基的净值曲线往往长期处于沪深300之上,其波动性也小于沪深300。

数据来源:Wind,2013/9/13-2023/9/13,指数历史业绩不预示未来表现,也不代表具体基金产品表现, 基金有风险,投资需谨慎。

2)二级债基:自带“二八股债配比”的资产配置策略

不少小伙伴都知道市场的股债“跷跷板”效应,而二级债基正是利用了这个原理,通过这两类资产(权益资产和固收资产)的低相关性,进行资产配置组合。其主要投资于债券资产(≥80%基金资产),少量参与股票投资(≤20%基金资产),从而有机会实现相对债券资产“争收益”、相对股票资产“控波动”的目标,从整体上优化投资的持有体验。

所以说,选择“二级债基”相当于把鸡蛋放在了股和债两个篮子里,通常来说,既做到了有效分散配置风险,提高投资的持有体验,又提供了多种收益来源,起到了“东边不亮西边亮”的作用。

因此,身处市场“深水区”,如果单方面选择权益投资,短期或仍要延续震荡。但是,通过配置二级债基,那么伙伴们大概率能在捕捉到权益市场机会的同时,也将赚取到债券资产带来的稳定收益,以进可攻、退可守的姿势渡过市场的磨底期。

债市波动,布局二级债基有影响吗?

当然,债券市场也存在一定的波动。当债市波动时,我们投资的二级债基是否会有影响呢?今天,诺德基金小编就从以下两个方面给伙伴们简单分析一下。

1)从二级债基的主要收益来看:固收资产的收益贡献或相对有限

上文说到,二级债基的底层资产为80%的固收资产(债券资产为主)与20%的权益资产(股票投资等)。拆解来看,二级债基的债券资产收益来源主要是投资债券的固定票息和债券价格波动,债市的波动可能只会影响小部分债券交易带来的资本利得收益。而权益资产的收益来源主要是新股打新、股票投资或者可转债投资等方式收获的资本利得。

从长期来看,债券基金过去10年的区间涨跌幅为55.7%,而股票基金过去10年的区间涨跌幅为105.82%,股票投资的收益弹性较为明显地高于债券投资。这说明在二级债基中,股票部分的收益表现或将更加直接影响二级债基的整体表现,而固收部分更像是分散风险,稳定组合波动的“底仓中枢”。

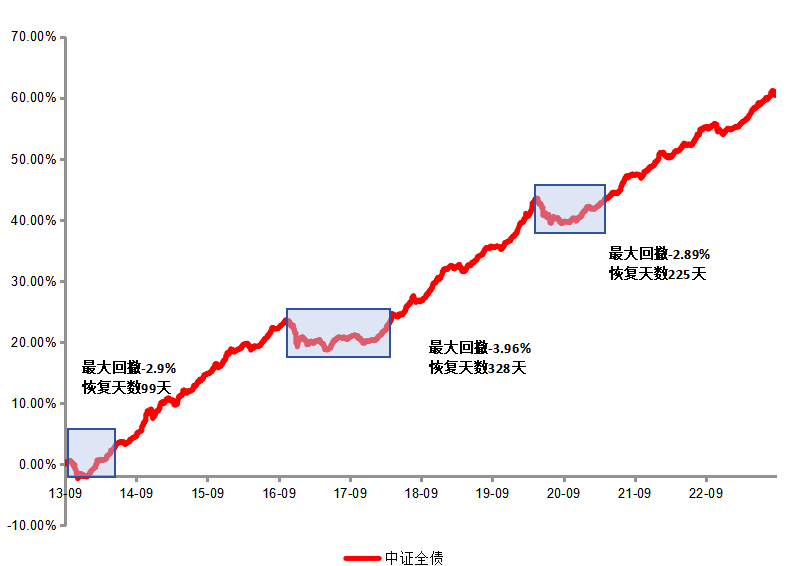

2)从债市的长期趋势来看:爬坡能力强,长期趋势向上

回顾过去10年的债市表现,我们可以看到,即便出现重大回撤,只要持有的时间够长,大概率还是能被修复的。另一方面,由于债券资产的具备固定的收益(稳定的票息),其走势也是长期向上的。

数据来源:Wind,2013/9/13-2023/9/13,指数历史业绩不预示未来表现,也不代表具体基金产品表现,基金有风险,投资需谨慎。

总结:投资有的时候就像是钓鱼。市场积极因素的增加,就像是“钓鱼打窝”行为。随着饵料的投入,权益市场的“鱼群”便会被逐渐吸引,而我们要做的就是保持信心。当然,身处市场深水区,想要钓到“权益大鱼”并非是件易事,而二级债基更像是一种综合饵料,其不仅有机会帮助我们捕捉到市场深水区的“权益大鱼”,也很可能收获到“固收小鱼”,从而争取不让伙伴们空手而归!